この記事は、新NISAに興味を持ってくれた投資初心者向けに作成した記事になります。

新NISAという新制度の解説、現代の日本において資産形成をするべき理由、初心者でもプロの運用成績が出せる最強投資術”インデックス投資”についてをデータを用いて解説します。

- 新NISAとは?

- 新NISAの運用を考える リスクを抑えて、リターンを生み出す投資法

- 現代の日本において資産形成をするべき理由

- 初心者でもプロの運用成績が出せる最強投資術”インデックス投資”

- 投資を始める大前提。余裕資金で投資をすること

- 生活防衛資金を用意してから投資 or 生活防衛資金を貯めながら少額で投資しよう

- 株式って今後も上がる保証はあるのか?株式222年の歴史

- インデックスファンドとは?

- ほとんどのアクティブファンドはインデックスファンドに勝てない

- インデックスファンドは手数料が安い

- 手数料は安さは正義である

- リスクを抑える投資法「分散投資」は、インデックス投資の基本

- 積み立て投資こそ王道 ドル・コスト平均法の考え方

- 優良なインデクスファンドを選ぶ S&P500、全世界株式がオススメ

- 株価は式で表すことが出来る?!式から理解する株価の本質

- 株はギャンブルというイメージは短期トレード?長期投資はギャンブルではない

- アインシュタイン「複利は人類最大の発明だ」

- 複利を最大限に生かす方法

- 長期保有でリスクが回避でき、確かなリターンを得られるようになる

- まとめ

- 結論

- 早速、新NISAを実際に始めてみよう!始め方の解説

新NISAとは?

NISAは何が凄いの?利益に対する税金が免除される

NISA(少額投資非課税制度)は、個人投資家のための税制優遇制度です。

株式投資によって生じる利益には通常20.315%の税金がかかります。しかし、NISAの枠で得られた利益は非課税となり支払う税金は0%になります。

具体例を出すと、株式によって100万円の利益が得られたとすると、通常は約20万円の税金が差し引かれた80万円が最終的な利益となります。しかし、NISAを活用することで非課税となり100万円満額の利益を得られることになります!

これがNISAの一番のメリットです。次は新NISAの詳しい解説をしていきましょう!

旧NISAと新NISAの違い ここがスゴい!新NISA

2024年よりスタートする新NISAが話題ですが、これは2014年から始まった旧NISA制度のメリットを拡大させてリニューアル拡張したものが新NISAになります。

(便宜上、2014からのNISAを旧NISA、2024からのリニューアルした新制度を新NISAと呼び分けています)

ちなみに旧NISAですが、これはイギリスで1999年に導入されたISA=税制優遇措置をモデルを日本向けにして作られた制度なのです。

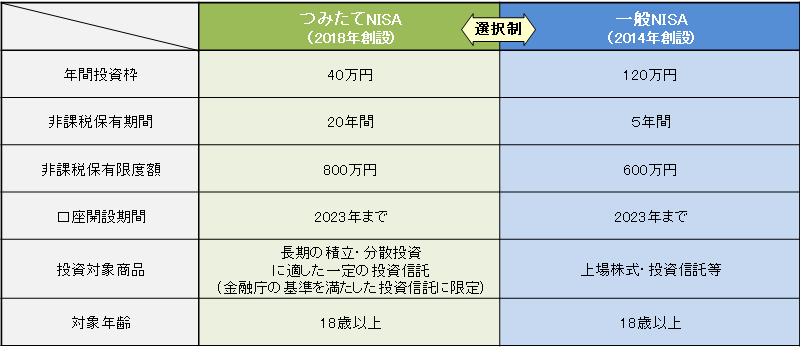

金融庁が出している表を引用して、旧NISAと新NISAを比較して違いを見ていきましょう!

旧NISAについての表↓

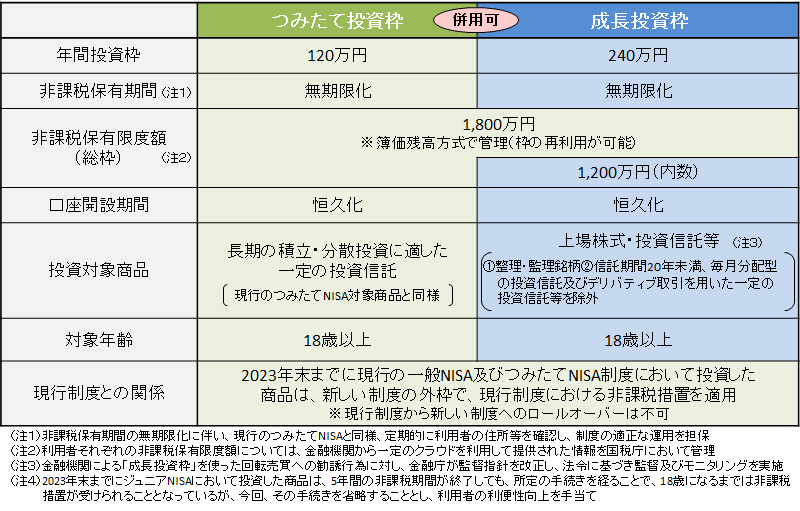

新NISAについての表↓

新NISAのポイントは、以下の4点になります。

- ①口座開設期間の恒久化

- ②つみたて投資枠と、成長投資枠の併用が可能

- ③年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

- ④非課税保有期間の無期限化

- ⑤非課税保有限度額の拡大(全体で1,800万円。成長投資枠は、1,200万円が上限。また、枠の再利用が可能。)

それぞれのポイントを詳しく解説していきます!

①口座開設期間の恒久化

旧NISAでは、口座を開設してから投資をすることができる期間が設けられていました。つみたてNISAは2042年まで、一般NISAは2023年までが期限でした。

新NISAでは、この期間が撤廃されて、口座開設期間が恒久化されたのです!

長期的に投資を行うことを考えると、非常にありがたい変更です!

②つみたて投資枠と、成長投資枠の併用が可能

旧NISAには、「つみたてNISA」と「一般NISA」があり、どちらか一方の口座しか開設することできない仕組みになっています。つみたてNISAでは、金融庁の定めた一定の基準に満たしている長期のつみたて・分散投資に向いている投資信託を購入することができ、一般NISAでは一般株式・投資信託などを購入することができました。

新NISAでは、「つみたて投資枠」と「成長投資枠」に分かれていて、一つの口座で併用ができるようになりました!

※投資信託:投資家から集めたお金をひとつの大きな資金としてまとめ、運用の専門家が株式や債券などに投資・運用する商品。後ほど詳しく解説させていただきます。

③年間投資枠の拡大

旧NISAでは、一年間に投資できる上限額が定められていて、つみたてNISA:40万円、一般NISA120万円が上限です。

新NISAでは、一年間に投資できる上限額が引き上げられました!具体的には、つみたて投資枠:年間120万円(ついたてNISAの3倍)、成長投資枠:年間240万円(一般NISAの2倍)、合計最大年間360万円まで投資が可能となります!

④非課税保有限度額の拡大

旧NISAでは、非課税で保有できる金融商品の上限額が決まっており、つみたてNISAは800万円、一般NISAは600万円が限度額となっています。

新NISAでは、非課税で保有できる金融商品の上限額が1800万円まで拡大しました。その中でも、成長投資枠には上限額が設けられていて、上限額は1200万円になります(つみたて投資枠の上限は1800万円です)。

さらに、新NISAでは生涯非課税限度額の再利用が可能になります!

非課税限度額1800万円を使い切っていたとしても、非課税枠で保有している商品を売却すれば、売却したぶんの生涯非課税限度額が、売却をした翌年に復活し、年間投資上限額である360万まで生涯非課税限度額の再利用が可能となるわけです!

成長投資枠での株式の売買などを考えると非常にありがたい点です。

新NISAのポイントまとめ

新NISAには、①口座開設期間の恒久化、②つみたて投資枠と成長投資枠の併用が可能、③年間投資枠の拡大、④非課税保有限度額の拡大、の4つのメリットがありました。

新NISAでは、ありとあらゆる面が改善されて、まとまった金額を、長い期間、非課税で運用することに長けていて、資産形成に持って来いの制度になっていることを分っていただけたでしょうか!

今後の日本を生き抜いていく上で、新NISAを活用しない手は無いです!

新NISAの運用を考える リスクを抑えて、リターンを生み出す投資法

新NISAの概要は分かったところですが、新NISAで何を買えば良いのかという点についても考えていきましょう。投資にはリスクはつきものであり、間違った投資方法をして損失を被ってしまっては折角の非課税も台無しです。

投資の目的、そしてリスクを最大限に抑えつつリターンを生み出す投資方法について解説していきます。”インデックス投資”で資産形成をしましょう!

現代の日本において資産形成をするべき理由

この章では、現金貯金のままではなぜ危険なのかという点について解説していきます。

なぜ投資をすることが賢い選択であるのかという本質に迫っていきましょう!

パワーまずは積み立て投資のパワーをシュミレーションで実感しよう

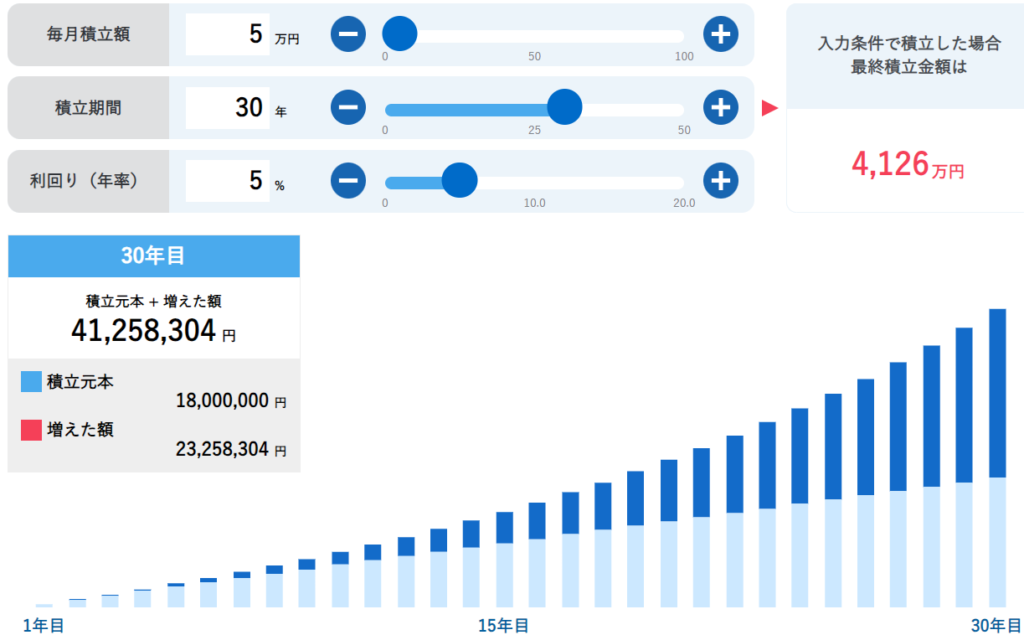

百聞は一見に如かず。兎にも角にも、まずは投資の力を見てみよう。毎月5万円を30年間積み立て続けた場合のシュミレーションがこちらです。(運用利率年間+5.0%という現実的かつ控えめなリターンで計算しています)

積み立ての元本、運用利益、資産額の推移は以下の通りになります。

10年後には元本600万円、運用利益約180万円、資産額約780万円

20年後には元本1200万円、運用利益約850万円、資産額約2050万円

30年後には元本1800万円、運用利益約2330万円、資産額約4130万円

新NISAを活用すれば、約20%の課税されることなく、この運用利益を丸々と手にすることが出来るわけです!

年数が長くなるほどに、運用利益の伸び方が急になることが分かりますね。最近世間を騒がせている老後2000万円問題も、月5万円20年間の積み立て投資で解決です!

利回り(利率)について、過去の実績から見ると、インデックスファンドの王道であるS&P500は+10.0%、全世界株式は+7.5%であり、+5.0%の資産でも控えめな数値になっています。

毎月の積立額、利回り(利率)によって結果が変わってくるので、興味がある方は下記のURLからシミュレーターで資産形成の試算をしてみましょう。

さて、投資と時間のパワーを体感して頂けたでしょうか?新NISAを機に、資産形成を始めましょう!

新NISAを利用する人としない人で、どんどん格差が広がっていってしまいます。後ほど説明しますが、積み立て投資は期間が大事であり、早く始めるほどリターンが着いてくる可能性が高くなります。つまり、今が投資の始め時ってことです!

そもそも政府は何故NISAという制度を作った?読み解いてみよう

そもそも、なぜ政府はNISAという制度を作ったのだろうか?

金融庁が旧NISAを改正して新NISAをしている文言を見てみましょう。

「経済成長に必要な成長資金の供給を促すとともに、人生 100 年時代にふさわしい

家計の安定的な資産形成を支援していく観点から、NISA制度について、少額からの

積立・分散投資をさらに促進する方向で制度の見直しを行いつつ、口座開設可能期

間を延長する」

家計の安定的な資産形成を支援という言葉に全てが集約されているのではないだろうか。

投資による資産形成を政府が推奨しており、つみたて投資関しては一定の基準を満たしている信頼できる投資信託をつみたて購入して長期で運用し、非課税という形で国が支援することで、将来・老後の資産形成を各個人でやってくださいねというメッセージではないだろうか。

消費税・酒税・たばこ税など様々な税金が引き上げられてお金を回収している日本ですが、国が本来貰えるはずだった税金を諦めてまで、投資という文化を日本に推し進めようとしているのがNISAといえるのではないでしょうか。

投資という文化が浸透していない日本において、投資をより身近に・手軽にできるようにするために政府は本気です。

新NISA制度を活用しなくては、この恩恵は受けられないので、是非活用して賢く資産形成を行っていきましょう!

現金預金はヤバい? ①インフレで資産価値が目減りする

金利などでインフレ率をコントロールしている日本銀行ですが、日本銀行は「物価安定の目標」である年間2%の物価上昇率を目指してしているという事実があります。これは、日銀総裁である黒田氏も何度も発言しています。

実際、総務省によると、2022の平均の消費者物価指数(生鮮食品除く)は、前年比3.0%上昇しました。また、2023年は前年比は2.3%の上昇しました。様々な商品の値段が上がったと皆さんも肌を持って感じていると思います。物価上昇率に変動はあれど、今後も引き続き物価が上昇していくことが予測されてます。

一方で、銀行の普通預金金利がどの程度かを見ていきましょう。

メガバンクとされているみずほ銀行、三井住友銀行、三菱UFJ銀行は3社ともにの円預金金利が年率0.001%となっています。

もし仮に、100万円を1年間預けるとすると、税引き前の利息はたったの10円です。ここから税が引かれて、実際の利息は約9円という雀の涙程度の金額となってしまい、ほとんど増えることはないと言ってしまっても過言ではない数字になっています。

銀行にお金を預けておいても、増えることはありません。それどころか、実際には物価が上昇しているので、現金の価値は目減りしています。

物価上昇率が日銀の目標値である年率2.0%で一定に推移したと仮定して計算してみましょう。10年後、物価は10年前の約1.22倍(1.0210=1.218…)になります。つまり、現金の価値は10年前に比べて約82.0%(1÷1.22=81.96…)にまで減っていることになります。10年後には、預けていた100万円の価値は約82万円程度になってしまいます。

10年後、20年後、30年後で同様に計算した結果をまとめます

10年後の物価→1.22倍 10年後の現金の価値→82.0%

20年後の物価→1.49倍 20年後の現金の価値→67.1%

30年後の物価→1.81倍 30年後の現金の価値→55.2%

衝撃的な計算結果ですね・・・

額面上の金額は変わっていなくとも、銀行にお金を預けているだけでは、実質的な資金の価値は減ってしまうことが分かって貰えたかと思います。

現金預金はヤバい? ②円安により日本円の価値が下がるリスク

2024年現在、日本の円安はどんどん進行していて、日本円の価値が外貨に対して減少しています。この円安が今後も続くという保証は無いですが、円安がさらに進行すれば、我々個人のお財布事情にも影響が出てくることになります。

エネルギー日本という国はエネルギー資源に乏しい国であり、食料・燃料資源・工業原料などを輸入に大きく頼っています。円安が進行すると、円が他国通貨に対して相対的に安くなっていることで、輸入コストが増加します。すると、食料品や燃料・原材料価格などの高騰により、様々な商品の値段が上がり物価上昇に繋がります。そして、物価上昇により現金預金の資産価値が減少してしまいます。

つまり、円安が物価上昇を加速させて、現金預金(日本円)の価値が減少してしまうリスクがあるということです。

現金預金はヤバい? インデックス投資という最強で簡単な解決策

現金預金を続けることで、結果損してしまう可能性が高いことが分かって頂けたかと思います。

それでは、どうやって資産を守っていけば良いのでしょうか?!

その答えが投資であり、投資初心者にもオススメの最強の投資法が”インデックス投資”なのです!

インデックス投資の王道であるS&P500(過去30年平均年間利回り約10.0%)、全世界株式(過去30年平均年間利回り約7.5%)は目標物価上昇率(年間+2.0%)を大きく上回っています。

過去の実績から言えば、物価上昇率を大きく上回る利回りがあり、資産が減るどころかむしろ増えていることになります。インデックス投資こそが、誰でも簡単に出来る資産の守り方の一つなのです

初心者でもプロの運用成績が出せる最強投資術”インデックス投資”

物価上昇に対抗するための最強の手段である投資。過去の傾向から、長期的にみるとほぼ負けなしのインデックス投資についての解説をしていきます。インデックス投資に関しては、ひろゆきさん、厚切りジェイソンさんを始めとした、お金に精通した様々な著名人達も推奨している投資方法なのです!

投資を始める大前提。余裕資金で投資をすること

投資を始める前に、知っておいてほしい大前提として、投資には必ずリスクが付きまといます。投資でお金が増えることを夢見ていると思いますが、投資の世界ではお金が増えることもあれば、減ることがあるのも事実です。この点に関しては、包み隠さずにお話しなくてはなりません。

従って、投資は当面使う予定のないお金である「余裕資金」で行うことが大前提となります。新NISAに過度な期待を抱きすぎて、生活費に充てるべき資金までも無理をして投資に回していると、大きな損失を出してしまう恐れがあります。

入院や失業などの予定外のイベント・出費で、生活資金として投資に回していた資金を現金化する必要が出てきたときに、株価が暴落しているタイミングであれば大きな損失を被ってしまうことになります。このような事態を避けるためにも、投資は余裕資金の範囲で行うことを守りましょう。

生活防衛資金を用意してから投資 or 生活防衛資金を貯めながら少額で投資しよう

生活防衛資金とは、万が一のトラブルに備えて準備しておく資金のことです。病気・怪我・自然災害・家事・事故・失業など、万が一のトラブルがあった際には、思わぬ出費があったり、収入が激減してしまい、家計が急変してしまうことがあります。このような事態があっても対応できるように残しておく資金が生活防衛資金です。

生活防衛資金は、一般的には3~6か月分の生活費程度と言われています。「この金額があれば、自分は当面の生活ができる」と思える金額を用意しましょう。会社員であれば、怪我や病気の際に「傷病手当金」が貰えたり、失業の際には「失業保険」が貰えますが、自営業(個人事業主)の方は受給の対象にはなりません。従って、自営業の方は生活防衛資金を多めに用意する必要があります。この金額は、各々の家計の状況にもよると思うので、まずは1か月分の出費を計算して、必要な生活防衛資金を計算してみましょう。

先ほどは、現金預金について否定的な側面を提示しましたが、生活防衛資金に関しては銀行預金しておくことが望ましいです。価値が目減りしていく現金ですが、資金が急遽必要となった際に、「すぐに」「理由なく用意できる」現金が用意できるというのは銀行預金の最大の強みです。

直近に使う予定のあるお金(車や家の支払い、海外旅行費、結婚式の費用など)と生活防衛資金を現金で用意して、その残りを投資に回すことが理想的です。

しかし、投資のメリットは分かったから今始めたいけど、貯金がないから中々投資始められないと感じている人も多いのではないでしょうか?

この場合は、生活防衛資金を貯めながら、月1万円など少額で投資を行うと良いでしょう。早い段階から投資を始めることで得られるメリットは様々あるため、少額からでも、投資を早い段階で始めることをオススメします。

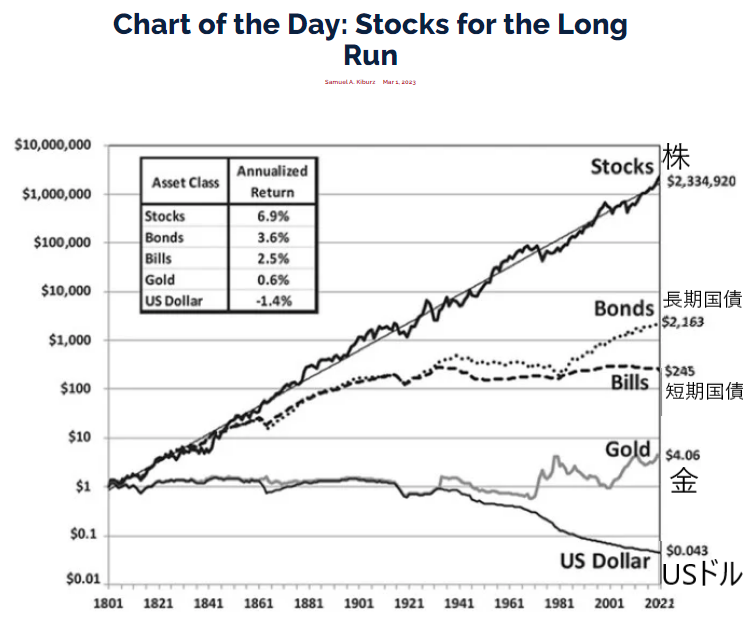

株式って今後も上がる保証はあるのか?株式222年の歴史

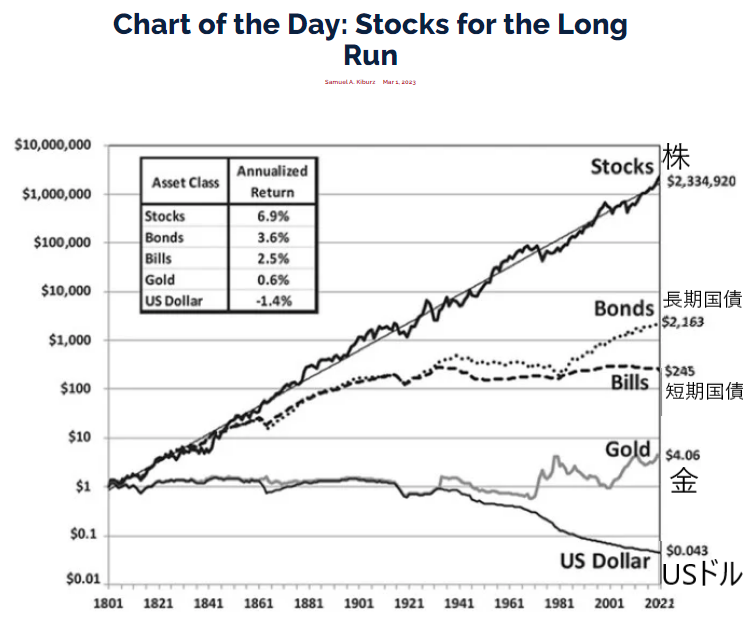

Jeremy J. Siegel著「Stocks for the Long Run」という名著からグラフを引用して、過去222年の株式の米国市場平均を見てみましょう。

縦軸が米ドルの対数軸(目盛りが1,10,100,1000…)、横軸が年になっています。1801年における米国株・米国長期国債・米国短期国債・金(ゴールド)・米ドルを基準点にして、年代ごとの価値の変化をプロットしたグラフです。

近年、金(ゴールド)の価値が高騰しているなどと言われていますが、222年の歴史から見ると最も安定して価値が成長しているのは株であることが一目で分かると思います。

未来のことは勿論誰にも分りませんが、過去の実績を見るに株式222年の歴史は揺ぎ無く、今後も続いていくと信じるに足る根拠だと私は思っています。株式に投資することをオススメする理由の本質がこのグラフに詰まっていて、非常に理に適った行為と言えるのではないでしょうか。

インデックスファンドとは?

インデックスファンドとは、一言で表すと「特定の株価指数に連動して運用されている投資信託」のことである。

株価指数(インデックス)とは、日経平均株価、NYダウ平均株価、S&P500など、市場全体の指標を現した指数のことです

投資信託(ファンド)とは、簡単に言うと、プロにお金を預けて購入する株を選んでもらう仕組みになっている商品のことです

つまり、インデックスファンドに投資をすると、プロにお金を預けて、市場全体に合わせて上手に株を購入して運用してくれることになるわけです。自分で購入する株を時間をかけて調べて、選ぶ必要がなく、お金を預けて代わりに運用してくれます。

このインデックスファンドに投資するのがインデックス投資であり、初心者でも時間をかけずにほったらかすだけでプロの運用成績を出すことが可能なのがインデックス投資ということです!

ほとんどのアクティブファンドはインデックスファンドに勝てない

投資信託には、インデックスファンドだけでなく、アクティブファンドというものがあります。アクティブファンドでは、市場全体の指数(インデックス)を上回る運用成績を目指して、ファンドマネージャーが能動的(アクティブ)に投資先を選定している投資信託(ファンド)である。

しかし、インデックスファンドを上回るアクティブファンドは非常に少ないというのが現実である。2001年から2016年の15年間にわたって、S&P500という株価指数に連動したインデックスファンドを上回る運動成績を出したアクティブファンドはたったの10%しかなかったのです。

つまり、プロが株式銘柄を選定しても、ほとんどがインデックスファンドに勝てないほど、インデックスファンドは優秀ということです。

インデックスファンドは手数料が安い

SBI証券や楽天証券であれば、基本的にはインデックスファンドを購入・売却する際に手数料は掛かることはないです。

しかし、その代わりに「信託報酬」という手数料が掛かります。投資信託の保有期間中、投資家が負担し続けるコストになります。この信託報酬はファンド(投資信託)ごとに設定されています。

インデックスファンドでは、株価指数に連動させているだけで運用する手間があまり掛らないので信託報酬は安いが、アクティブファンドでは人手や時間をかけて組み入れる銘柄を選定しているため信託報酬が高くなる傾向にある。

手数料は安さは正義である

比較的一般的な手数料を用いて計算をしてみましょう。

NISA口座で、信託報酬(保有額に対して年間でかかる手数料)が2.0%のアクティブファンド、0.1%のインデックスファンドを運用したと仮定しましょう。同じ年率+5%の運用成績であったとしても、手数料を差し引くと、アクティブファンドでは実際の利率は3.0%(5.0-2.0=3.0)に対して、インデックスファンドでは4.9%(5.0-0.1=4.9)になり、手数料の1.9%分の差が出てきます。

アクティブファンドがインデックスファンドに本当の意味で上回るには、この手数料分を上回る成績を出す必要があり、これは非常に難しいことです。

この手数料分が毎年掛かってくるため、長期で見ると大きな差になります。長期運用では、手数料の安さこそ正義なのです。

リスクを抑える投資法「分散投資」は、インデックス投資の基本

株式は値動きがあるため、元本割れのリスクがないとは言い切れません。投資のリスクを抑える方法の一つに「分散投資」があります。

分散投資には、いくつか種類があり、①「資産(銘柄)の分散」②「地域の分散」③「時間の分散」などがあります。

集中投資は分散投資の反対です。集中的に投資することで、その投資先が好成績であれば高リターンと見込める一方でその逆もあり、ハイリスク・ハイリターンの投資方法になります。

①資産(銘柄)の分散

資産には、国内・外国株式、国内・外国債券、国内・外国リート、金(ゴールド)、不動産など様々な種類があります。特定の資産だけを持っていると、その一つが値崩れしたときに大打撃を被ってしまうため、複数の資産を組み合わせてリスクの抑えるという考え方が資産の分散です。

また、同じ株式の中でも、複数の銘柄を組み合わせること、複数のセクター(建築関連銘柄・製造関連銘柄・保険関係銘柄などの区分け)を組み合わせることも銘柄の分散であり、リスクを抑えられます

②地域の分散

国内市場、米国市場、ヨーロッパの市場、新興国の市場など複数の地域や通貨を組み合わせてリスクを抑える方法が地域の分散です。

一つの市場が値崩れしても、他の地域でカバーできるためリスクを抑えられます。

③時間の分散

一度に投資をしてしまうと、その時が偶然高値で、損益を被ってしまう可能性があります。期間を分けて投資をすることでリスクを抑える方法が時間の分散です。

その具体例が、積み立て投資です。毎月定額を積み立てることで時間の分散をしてリスクを抑えることが出来ます。

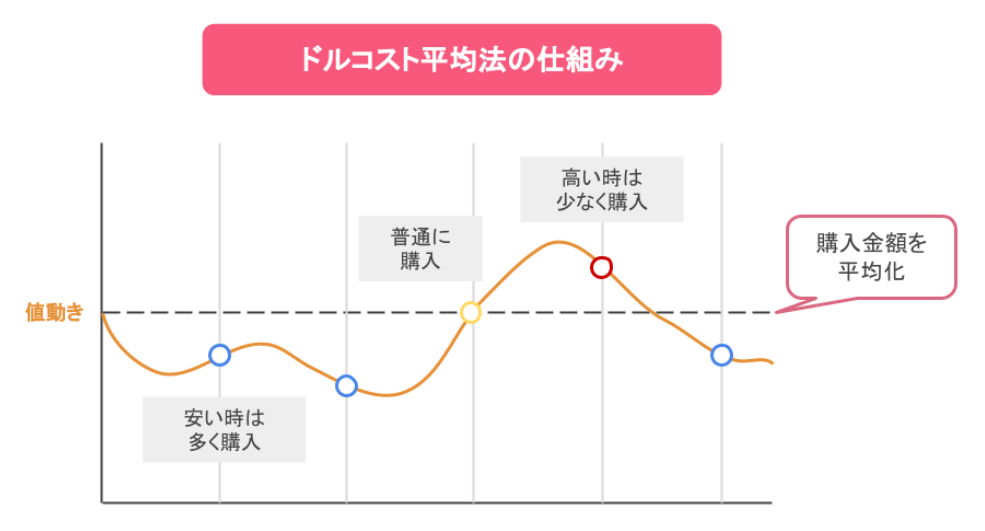

積み立て投資こそ王道 ドル・コスト平均法の考え方

ドル・コスト平均法とは、価格が変動する商品に対して「常に一定金額を、定期的」に購入する方法です。つまり、毎月定額の積み立て投資を行うことがこれに当たります。

購入金額を一定に保つことで、価格が低いときには購入量を多く、価格が高いときには購入量が少なくすることが自動的にできます。

ドル・コスト平均法による購入方法は、全体の平均購入単価を平準化させる効果があります。時間分散の効果によりリスクを抑えて、長期的な資産形成を行っていく上で有効な方法のひとつと考えられます。

また、積み立て投資は、続けやすいというメリットも忘れてはなりません。給料を支給されている方であれば、給料は毎月支払われます。その毎月支払われる給料のうち、毎月一定の金額を投資に回すというのは、続けやすく理に適っている投資法といえます。

さらに、クレジットカード積み立てという仕組みがあります。2024年1月現在では毎月5万円を上限にクレジットカードで積み立て投資ができます。つまり、クレジットカードのポイントが付与されてさらにお得ということです。

優良なインデクスファンドを選ぶ S&P500、全世界株式がオススメ

インデックスファンドの利点を色々と話してきたわけだが、インデックスファンドならば何でも良いというわけではない。インデックスファンドといっても、平均リターン(年間利益率)や信託報酬(手数料)は様々である。

長期で見た時の平均リターンの期待値が高く、信託報酬(手数料)が安いインデックスファンドを選ぶ。これこそが成功の秘訣です。

投資初心者が買うべきオススメのインデックスファンドは、S&P500、全世界株式の2つです。

(投資初心者でなくても、誰にでもオススメであります)

①S&P500に連動したインデックスファンド

S&P500とは、米国で最も代表的な株価指数です。S&Pダウ・ジョーンズ・インデックスLLCが公表している株価指数であり、米国で時価総額が大きい主要500社で構成されています。組み入れ銘柄は、厳しい審査基準を通過した米国の優良企業ばかりです。

過去30年平均年間利回りは約10.0%という驚異的な数字です。過去30年間では米国一強と言えるほどの経済成長を見せたため、非常に高い利回りになっています。

S&P500に連動した、日本の証券会社から購入できる最も代表的なインデックスファンドを見てみましょう

“eMAXIS Slim 米国株式(S&P500)“

2018年7月に設定来からの平均利回り10.17%

信託報酬0.09372%以内

非常に高い利回り、低いコストの超優良インデックスファンドです。

米国のみに集中投資しているため、米国が崩れると大きな打撃を受けるリスクは生じますが、米国は今後も強い言える材料は様々あります。米国が今後も強いと信じるならば、非常におすすめできるインデックスファンドです。

②全世界株指数(ACWI)に連動したインデックスファンド

「MSCIオール・カントリー・ワールド・インデックス(ACWI)」というMSCI社が算出する代表的な全世界株指数があります。2024年1月現在、ACWIは23の先進国、24の新興国、計47か国・地域の株式市場から、時価総額が大きな大型株や中型株を組み入れて指数を算出しています。組み入れ銘柄は2934社であり、対象となる株式市場の時価総額全体の約85%をカバーしています。また、S&P500に組み入れられている銘柄はすべてACWIにも組み入れられています。

過去30年平均年間利回りは約7.5%という高水準な数字です。過去30年間の運用成績では、米国が非常に強かったためS&P500には及びませんが、十分な利回りといえます。

全世界株指数(ACWI)に連動した、日本の証券会社から購入できる最も代表的なインデックスファンドを見てみましょう

“eMAXIS Slim 全世界株式(オール・カントリー)“

2018年10月に設定来からの平均利回り8.98%

信託報酬0.5775%以内

高水準の利回り、驚異的に低コストな手数料で運用できる優良なインデックスファンドです。

全世界に投資するため分散が効いており、リスクを抑られます。リスクを抑えつつ高水準で安定した成績を出したいのであれば、非常に強い株価指数といえます。

株価は式で表すことが出来る?!式から理解する株価の本質

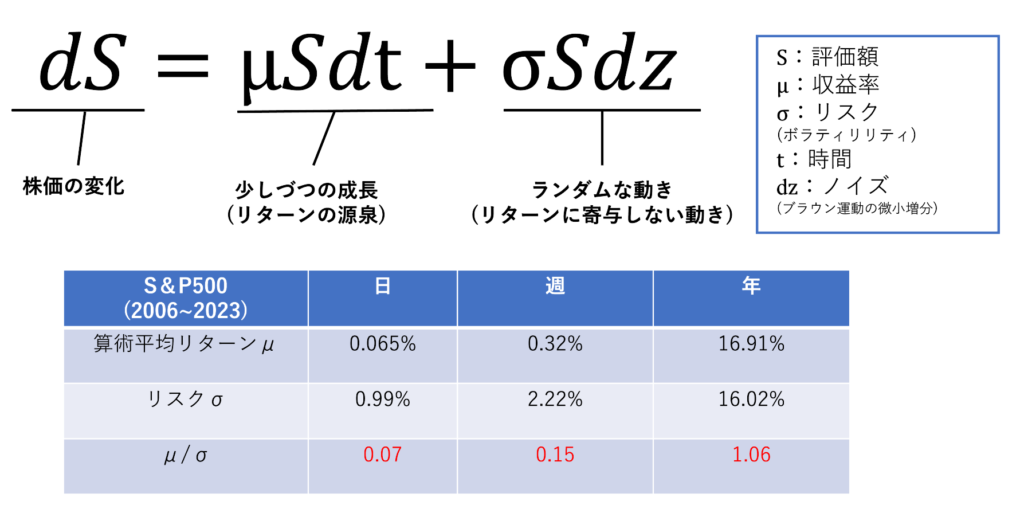

最も簡単な株式モデルである「幾何的ブラウン運動モデル」について紹介させてください。数式を見ると蕁麻疹が出る方もいると思いますが、できるだけわかりやすく説明したつもりなので何となくでいいので理解してみてください。

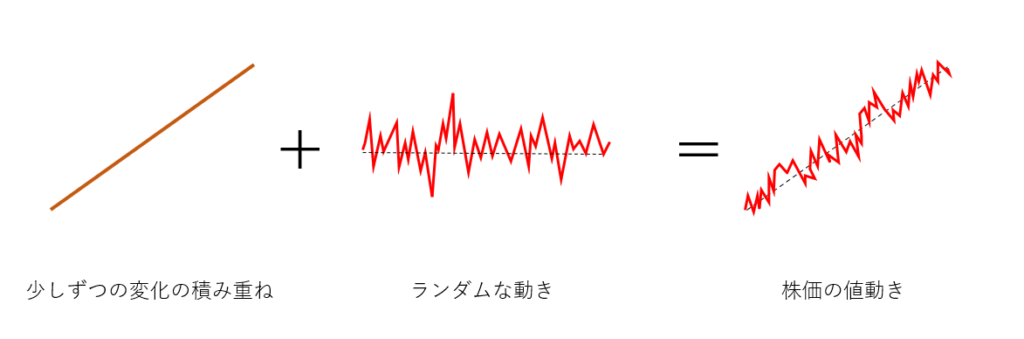

株価の変化とは、「少しずつの成長」と「ランダムな動き」の重ね合わせだと考えると理解しやすいです。時間軸でこの変化を見てみると、先ほどのグラフになるわけです。

この対数軸のグラフにおいて、「株」のグラフで引かれている直線成分「少しずつの成長の積み重ね」、乱高下している成分「ランダムな動き」を足し合わせたものが「株価の値動き」と捉えると分かりやすいでしょうか。

つまり、ランダムに上下して価格変動しながらも、大局的な視点に立って長い目で見ると、ゆっくりと確実に価格は上昇していると捉えることが出来ます。

株価は、この「ランダムな動き」が大きく、値動きが激しいです。それが、株はギャンブルであると思われている要因の一つではあるのですが…

しかし、時間を味方に付けると、株のギャンブル性は薄れてきて確かなリターンが得られる投資となるのです。

短期であれば、「少しずつの成長」は「ランダムな動き」に対して非常に小さいため、株価の変動は殆ど「ランダムな動き」で決定します。

しかし、長期になると「少しずつの成長」が時間をかけて積み重って大きなものとなっていきます。そして、リターン(少しずつの成長の積み重ね)に対するリスク(ランダムな動き)の割合が小さくなります。

表を見ると、リスクに対するリターンの比率が赤字で載っています。

1日→0.07 1週→0.15 1年→1.06

一年間保有すれば、リスクに対するリターンの比率がほとんど同じになってきます。さらに長期間保有することで、リターンの比率のほうが大きくなり、確かな利益が得られるという仕組みになっています。

株はギャンブルというイメージは短期トレード?長期投資はギャンブルではない

株式に触れたことがない人間からすると、株といえば「株価グラフとずっと睨めっこして難しいことをしている」「株はギャンブルだ」と思っている方が多いかと思います。これは短期トレードに対して持っているイメージかと思います。

株式のデイトレードなどの短期トレードは、「ランダムな動き」による変動に着目して細かく売買することで利益を生み出そうとする投資です。この手法で利益を生み出すには、情報収集・分析・センス・運などが様々なスキルが必要です。株式は「ランダムな動き」が激しく予想は難しいため、大きな利益が見込める一方で大きな損益を抱えるリスクがあります。正しく勉強して運を味方につければ大勝ちできる可能性は秘めていますが、大きな労力と運が必要なため万人にお勧めできる投資法とは言い難いです。(短期トレードを否定するつもりはありません)

一方で、長期投資は、時間をかけることで「少しずつの成長の積み重ね」に着目して利益を生み出そうとする投資です。期間を長く設けることで、「少しずつの成長の積み重ね」が大きくなり、「ランダムな動き」による変動の影響が小さくなっていきます。つまり、時間を味方につけることでリスクを軽減することができ、ギャンブル性はどんどん排除されていきます。

ただし、長期投資はあくまで「少しずつの成長の積み重ね」です。短い期間で億万長者になれるというものではなく、長い目で見てそこそこのリターンを享受するものだという認識を忘れてはいけません。

アインシュタイン「複利は人類最大の発明だ」

「複利は人類最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う」物理学者のアインシュタインが残したとされる言葉です。株式には、この最大の発明である複利が効くのです。その複利を最大限に生かす方法を考えてみましょう。

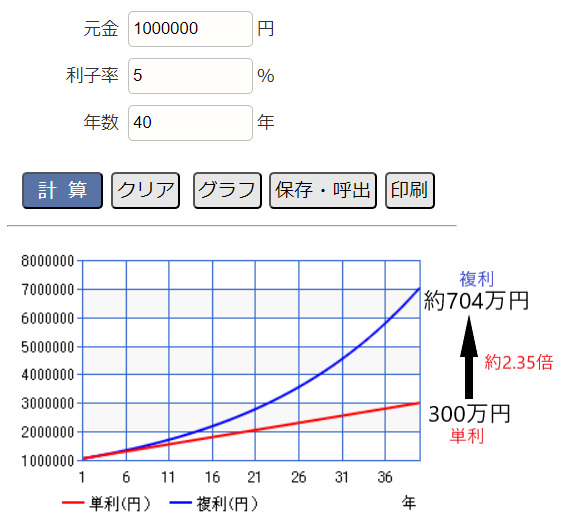

まずはイメージをつかみやすいように、元金100万円を利率5%にて、単利と複利それぞれで40年間運用したシュミレーション結果を見てみましょう。

単利のグラフは直線なのに対して、複利のグラフは指数関数的に伸びていきます。年数を重ねるごとに複利の力が効いてきて、大きな差が生まれてきていることが分かると思います。複利の観点から見ても、株式を保有している期間が大事ということが分かって頂けるでしょうか。

具体的な数字を用いて理解を深めてみましょう。

単利では、元金100万円に対しての5%である5万円が利益として計上されます。

毎年5万円の利益なので、5万円×40年間で200万円の利益になります。つまり、元金と合わせて300万円になります。

複利の場合は、得られた利益を元金に加えることで、利子に利子がついて利益が膨れ上がっていきます。

1年目は単利と同じで100万円の5%である5万円の利益が出ます。この5万円を元金に加えて、元金105万円として2年目の計算をします。

2年目は105万円の5%の52500円が利益となります。この52500円も元金に加えて、元金1102500円として3年目の計算をします。

この計算を繰り返していくと、利子に利子がついて40年後には元金100万円が約703万円にまで膨れ上がります。

複利を最大限に生かす方法

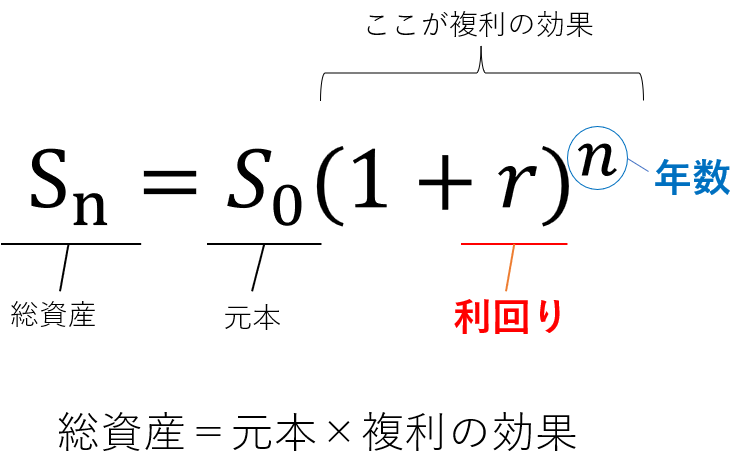

少々ややこしい複利の計算式を読み解いてみましょう

”複利の効果”の部分にある変数は、”r:利回り”と”n:年数”の2つです。この2変数で複利の効果は決定されるということです。

そして、”元本”×”複利の効果”という形になっています。

そこで、複利を最大限に活かす方法を考えてみましょう。

複利の効果を最大限に生かすためのポイントは以下の3つです。

① 利回り(=r)を大きくする

長期で見て利回りの高い優良なファンドに投資すること、そして信託報酬(手数料)が小さいファンドに投資することが複利効果を最大限に生かす秘訣です。利回りが積み重なり期間が長くなればなるほど、小さな利回りの差が、大きな資産額の差に繋がります。

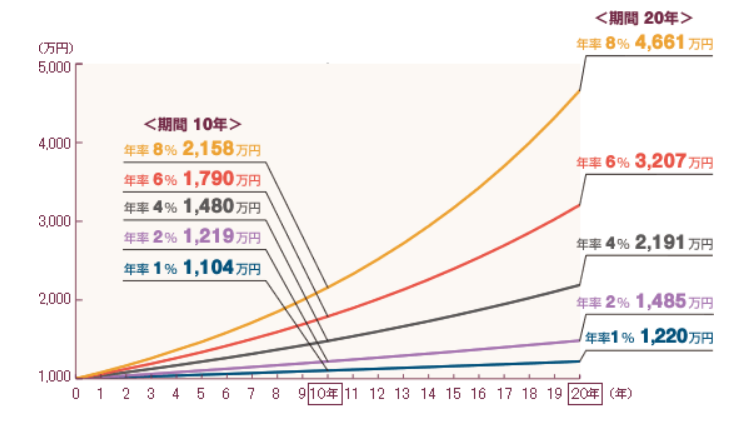

資産1000万円を、利回り1,2,4,6,8%で運用した場合のシュミレーション結果です。利回り数%の違いが大きな結果を生むことが分かって頂けると思います。

例えば、信託報酬(手数料)が2%のアクティブファンドだと、手数料でこの2%分の複利効果が失われると考えると、信託報酬が安いことが正義であることが理解しやすいと思います。

②保有期間(=n)を長くする

上記2つのシュミレーション結果のグラフを見ると分かる通り、複利のグラフは指数関数的に伸びていきます。株式を長期間保有することこそが複利効果を最大限に生かす秘訣です。

③元本(=S0)を大きくする

総資産=元本×複利の効果 です。

①②で複利の効果を大きくして、元本に掛けます。つまり、元金が大きければ利益も大きくなります。分かりやすく言えば、投資に回す資金を増やすということです。

例えば、複利で得られた効果が20%であるとすると、元本が1万円なら利益は2000円、元本が10万円なら利益は2万円、元本が100万円なら利益は20万円、元本が1000万円なら利益は200万円です。割合は変わらないが、金額の変動幅は大きくなります。

※補足しておくと、①②までが複利の効果であり、③は複利の効果ではありません

長期保有でリスクが回避でき、確かなリターンを得られるようになる

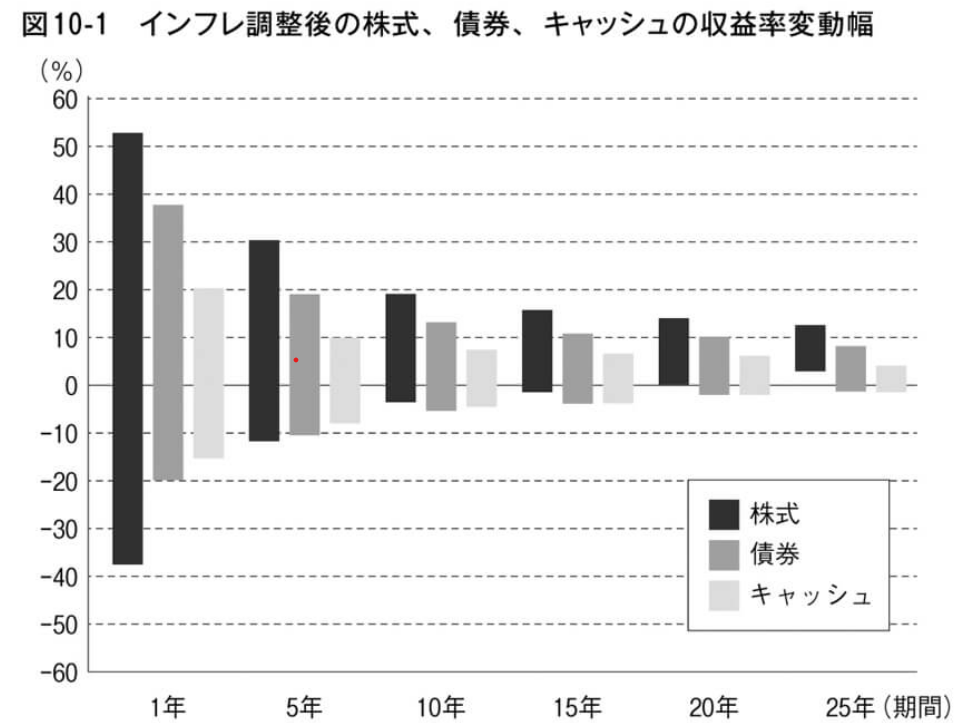

チャールズ・エリス著「敗者のゲーム」という名著からグラフを引用します。

株式・債券・キャッシュについて、保有期間いおける収益率変動幅を示したグラフになります。

まずは、保有期間「1年」を見てみましょう。株式>債券>キャッシュの順で変動幅が大きいことが分かります。これは、株式が最も価値の変動が大きいということに他なりません。

保有期間を延ばすほど、棒の縦幅が短くなることが分かります。つまり、長期保有することで変動幅が小さくなり、リスクを抑えて再現性のある投資が出来るということです。

さらに、グラフの縦軸の目盛りを見てもらうと、株式の保有期間が長くなればなるほど変動幅が小さくなるとともに、正の値に収束していき利益を得られる確率が高くなることが分かります。保有期間が15年であれば、最低値でもおよそ±0%、20年であれば最低値で約+3%です。

米国のインデックスファンドであるS&P500の過去のデータを見てみましょう。

S&P500を1日間保有すると53%の確率で上昇

S&P500を1年間保有すると71%の確率で上昇

S&P500を10年間保有すると90%以上の確率で上昇

S&P500を15年間保有すると100%の確率で上昇

長期保有さえできれば、相場が読めなくても、初心者でも誰でも勝てるということです

まとめ

- 新NISAでは、利益が非課税になる。年間360万円(つみたて投資枠120万円、成長投資枠240万円)の枠が設けられて、生涯限度額は1800万円である

- 投資には、リスクが付きまとうのは事実。余裕資金の範囲で運用すること

- インデックス投資は初心者でもプロ並みの運用成績が出せる

- 株式を長く保有することで、リスクが抑えられて、リターンも大きくなる

→できるだけ早く投資を始める。購入した株式はすぐに売らずに長期保有するインデックスファンドは、S&P500、全世界株式の2つがおすすめ - 毎月定額積み立て投資は、続けやすく、リスクを抑えられる投資法である

結論

- NISA口座を開設していない人は、今すぐにNISA口座を開設する

- NISA口座を開設したら、S&P500か全世界株式のどちらかを選んで、クレジットカード積み立てを行う

- あとは寝かせて利益が出るのを眺めるだけで簡単。時間や労力は掛からないので、自分の好きなことに時間使おう!

早速、新NISAを実際に始めてみよう!始め方の解説

新NISAを始めようと思ったのはいいが、どうやって始めたら良いのか分からないと人も多いと思います。まず証券口座の開設が必要です。そして、証券口座に対応するクレジットカードを作成する事を推奨します。

どの証券口座を選んで始めたら良いのか、証券口座の開設方法、証券口座に対応するクレジットカードの作成方法、そして積み立て投資の設定の仕方

以上の点を踏まえて、新NISAの始め方を次回の記事で作成します!

コメント